Sådan accepterer du kreditkort online, i butik eller hvor som helst

" title="Sådan accepterer du kreditkort online, i butik eller hvor som helst

" title="Sådan accepterer du kreditkort online, i butik eller hvor som helst">

Valg af firma, der hjælper dig med at acceptere kreditkort, kan være udfordrende, og der er flere faktorer at overveje, inden du vælger en service. For at finde den mest bekvemme og billigste vej mellem din kundes kreditkort og din bankkonto, vil du søge efter lave takster, få gebyrer og månedlige servicekontrakter.

Først skal du identificere, hvordan du gør forretninger med din kunde:

- Kort til stede: Personlige transaktioner, der bruger et POS-system, kreditkortterminal eller mobilkortlæser

- Kort ikke til stede: Fjerntransaktioner gennemført online eller via telefon

En gang Du bestemmer dig for, at du kan bestemme hvilken type processor der skal bruges til:

- ISO / MSP eller direkte processor: Disse virksomheder kan sætte dig op med en købmandskonto. ISO / MSP'er omfatter virksomheder som Payline, Flagship Merchant Services og Helcim. Direkte processorer omfatter Chase Paymentech, Vantiv, TSYS og Elavon. Denne type processor er et godt valg for en virksomhed, der behandler mere end $ 3.000 pr. Måned.

- Betalings facilitator eller købmand aggregator: Disse virksomheder sponsorerer handlende under deres mesterhandlerkonti og klassificeres ofte som mobile kreditkortprocessorer. Generelt fungerer denne type processor bedst for meget små virksomheder, der behandler mindre end $ 3.000 pr. Måned. Hvis du behandler mere end det, kan du kvalificere dig til bedre priser fra en ISO / MSP. Betalings facilitators inkluderer Square, Stripe og PayPal.

Hvis du allerede ved, hvad du har brug for og bare vil se vores anbefalinger til de bedste kreditkortbehandlingstjenester, kan du besøge vores bedste valgside her .

Dernæst skal du beslutte, hvordan du accepterer betalinger og hvilken type udstyr du har brug for. Her er fire grundlæggende måder at acceptere kreditkort på:

Point-of-Sale (POS) -systemer

- En komplet checkout terminal indeholder typisk en tablet eller touchscreen, en kontant skuffe og en kvitteringsprinter. Stregkodescannere og andre periferiudstyr kan også tilføjes.

- Det forbinder eller bruges sammen med en kreditkortlæser.

- Bedst til virksomheder med fysisk placering, især dem, der ønsker at oprette forbindelse til andre forretningssystemer som f.eks.

Mobil kreditkortlæser

- En bærbar enhed og / eller app, der lader dig acceptere kreditkort overalt ved hjælp af en smartphone eller tablet.

- Kan bruges som en selvstændig enhed eller tilslutte til et punkt-

- Bedst til virksomheder, der sælger på forskellige steder, ønsker at behandle transaktioner fra hvor som helst i butikken eller kun køre et par transaktioner hver dag på et fysisk sted.

Kreditkortsterminal

- Et stykke hardware bruges udelukkende til at acceptere kreditkort. Det leveres normalt af eller købt hos en leverandør af sælgerkonti.

- Skal kunne læse både EMV-chip og magnetstrimmelkort og inkludere NFC-teknologi, så du kan acceptere betalinger for mobilbetalinger.

- Bedst til virksomheder, der har brug for et kort læseren til at forbinde eller arbejde sammen med et POS-system eller en virksomhed, der ikke behøver sit kreditkortbehandlingssystem til at gøre alt andet end acceptere betalinger.

Betalingsgateway

- En e-handelsløsning, som du bruger i indkøbskurven software eller en e-handelsplatform til at acceptere betalinger via dit websted, blog eller online butik.

- Er tilgængelig fra de fleste processorer. Hvis du allerede accepterer kort på et fysisk sted, skal du kontakte din processor før du tilmelder dig en anden tjeneste til online behandling.

- Bedst til virksomheder, der sælger varer eller tjenester online.

Redaktørens bemærkning: Forsøger du at vælge en kreditkort processor? Hvis du leder efter oplysninger, der hjælper dig med at vælge den, der passer til dig, skal du bruge spørgeskemaet nedenfor for at få vores søsterwebsted. BuyerZone giver dig gratis information fra forskellige leverandører:

Nu hvor du har det grundlæggende, kan du være klar til at træffe nogle beslutninger. Hvis ja, så tjek vores bedste valg for kreditkortprocessorer her eller vores bedste valg til POS-systemer her . Stadig ikke sikker? Intet problem. Her er alt hvad du behøver at vide om forskellige typer kreditkortbehandling, og hvordan det hele passer sammen.

Kreditkortbehandling med en sælgerkonto

Hvad er det? Tjenesteudbydere af sælgerkonti er uafhængige salgsorganisationer, købmand tjenesteudbydere (ISO / MSP'er) eller direkte processorer. De giver dig en købekonto og fungerer som mellemled mellem din virksomhed og din kundes kreditkort firma eller bank. De behandler betalinger og sørger for, at pengene er hensigtsmæssigt trukket tilbage fra en kreditkortkonto og placeret i din virksomheds købmandskonto. Når pengene har ryddet alle behandlingsprotokollerne, kan det overføres fra din købmandskonto til din virksomheds almindelige bankkonto.

Hvem skal bruge det: Virksomheder, der behandler mere end 3.000 dollar om måneden, herunder mursten , mobile og online-virksomheder.

Udstyr: Udbydere af udbydere tilbyder virksomheder en bred vifte af udstyr til at acceptere debet- og kreditkort, herunder salgssteder, PIN-kode og trådløse betalingsterminaler og mobilkortlæsere. De fleste processorer giver virksomhederne mulighed for at leje, lease eller købe behandlingsudstyr. Virksomhedsejere kan ofte også købe udstyr fra tredjepartsleverandører eller bruge POS-hardware, de allerede ejer, selv om processoren muligvis skal omprogrammere terminaler og muligvis opkræve gebyr for denne service.

Omkostninger: Handelsregnskaber er mere kostbare end aggregerede kreditkortbehandlingsregnskaber, og de opkræver typisk flere månedlige gebyrer ud over transaktionsrater. Fordi satser kan variere meget mellem udbydere, er det vigtigt, at virksomhedsejere shoppe rundt efter den bedste aftale. For hver transaktion betaler du en procentdel af salget (hvor som helst mellem 0,5 procent og 5 procent) plus et gebyr pr. Transaktion (normalt mellem 10 og 30 cent). De fleste processorer anvender den tierede prismodel til at beregne dine omkostninger, men industrieksperter anbefaler udvekslingsprisen, da den er mere gennemsigtig. Du vil gerne spørge, hvilken prismodel virksomheden bruger, når du ringer til et pristilbud.

- Tiered pricing er en god mulighed, hvis dine kunder typisk betaler personligt ved brug af debetkort, selvom det kan være dyrt, hvis de foretrækker at brug premium belønninger eller corporate kreditkort. Du ønsker at spørge, hvor mange niveauer der er, satsen for hver tier, og hvilken type kort- og acceptmetode er grupperet i hver tier. Der er normalt tre trin: kvalificeret, midtkvalificeret og ikke-kvalificeret.

- Interchange-plus er en god mulighed, hvis dine kunder typisk betaler med kreditkort. Med denne model overfører processoren til dig de offentliggjorte vekselkurser, som kreditkortnetværket opkræver, og tilføjer en prissætningsprocent og pr. Transaktionsgebyr. Husk, at når du modtager et citat for denne prismodel, er det kun opgørelsesprocenten og pr. Transaktionsgebyr, som du modtager, og for hver transaktion betaler du dette beløb ud over vekselkursen.

Derudover betaler du regelmæssige gebyrer for din konto. Disse omfatter typisk følgende:

- Månedlig afgiftsgebyr ($ 10 i gennemsnit)

- Månedlig minimumsafgift ($ 25 i gennemsnit)

- Månedlig gatewaygebyr (normalt $ 5 til $ 15)

- Årlig PCI-compliance gebyr (normalt $ 99 )

Hvad gør en kreditkortprocessor overkommelig? Vores eksperter vejer i

Scott Blum, vicepræsident i Total Merchant Services , sagde, at der er tre områder, som små virksomheder bør overveje: upfront omkostninger, behandlingsrater og kontrakter.

"Alle tre skal evalueres før de afregner et kreditkort processor, "sagde blum. "Små virksomheder har brug for en klar forståelse af de upfront omkostninger til at få det udstyr, de har brug for, f.eks. En terminal, så skal løbende behandlingshastigheder være overkommelige. Disse er typisk udtrykt som en procentdel af salget. Endelig bør små virksomheder ikke låses ind i en langsigtet kontrakt. "

Hvad angår satser, sagde Benny Silberstein, chefdirektør ved Benchmark Merchant Solutions , en swipe rate på 1,79 procent og en indtastet sats på 2,25 procent (til e-handel) betragtes som overkommelige priser for små virksomheder. Derudover anbefaler Silberstein, at små virksomhedsejere spørger leverandører, hvilke andre virksomheder i deres branche i øjeblikket betaler, hvis der er nogen opsætning eller udstyrsomkostninger, og om deres satser vil ændre sig når som helst.

Sikkerhed: Blum sagde, at udbydere bør være EMV-kompatible og overholde de Betalingskortindustriens (PCI) Datasikkerhedsstandarder , debet- og kreditkortindustriens regler og regler for, hvordan kreditkortoplysninger skal håndteres, anvendes og opbevares. Standarderne sætter rammerne for forebyggelse, afsløring og reaktion på sikkerhedshændelser. Virksomheder, der ikke overholder PCIs sikkerhedsstandarder, står over for betydelige bøder fra de netværk, de accepterer kort fra, f.eks. Visa og MasterCard. Silberstein tilføjer, at kreditkortprocessorer også bør tilbyde end-to-end (E2E) -kryptering, hvilket sikrer, at dataene er beskyttet, når det rejser fra kreditlæseren til dets destination.

Fordele og ulemper: Fordelen ved at bruge en leverandør af købtjenester er, at den kan opfylde dine virksomheds kreditbehovsbehov og fortsætte med at gøre det, som din virksomhed vokser. Tilbudsgivere tilbyder også nødvendige værktøjer, som f.eks. Købmandskontoadministration og svindelbeskyttelse. Da det er en alt-i-en-løsning, er den største ulempe dens omkostninger, hvilket er en af grundene til, at nogle virksomheder ikke accepterer kreditkort. Virksomheder bør gøre deres forskning og sørge for, at de får de mest omkostningseffektive købekonto satser og gebyrer, med lave omkostninger på forhånd og en fleksibel kontrakt med måned til måned.

Hvad skal man se efter: Når vi talte til små virksomhedsejere om kreditkort behandling og købmand konti, de bedste råd de gav er at kigge efter en sælger med simple, upfront prissætning og altid læse fin print. Dette betyder, at swipe fee procent og per transaktions satser, månedlige gebyrer og minimumsbeløb, det årlige PCI compliance gebyr og andre tal skal være krystalklar, så du ikke står over for ubehagelige overraskelser.

Kendskab til dine kontraktvilkår er også kritisk. Sørg for, at sælgeren gør vilkårene klare, så du ikke ender i en flerårig kontrakt med et stejlt afgangsgebyr. Andre faktorer, der skal overvejes, omfatter handelsregnskabs godkendelsesprocessen, opstartsomkostninger for behandlingsudstyr og de leverede kundeservicemuligheder. For virksomheder, der ønsker at sælge produkter eller tjenester via deres hjemmeside, er det vigtigt at sikre, at sælgeren har alle de internetbaserede funktioner, du har brug for, såsom virtuelle terminaler og betalingsgateways.

Blum tilføjede, at små virksomheder også skulle Se efter velafrundede løsninger, der giver dig mulighed for at acceptere betalinger fra alle kanaler: online, ansigt til ansigt og mobil betaling apps. De bør også bede leverandører, hvis de er oprettet for at tage nye betalingstyper - specielt NFC til mobilbøger som Apple Pay - og hvis de tilbyder værditilvækste komponenter, såsom vækstmuligheder og funktioner som specialtilbud, gavekort og Loyalitetsprogrammer.

Mobil kreditkortbehandling

Hvem skal bruge det: Mobil kreditkortprocessorer passer bedst til købmænd, der gerne vil acceptere kreditkort, når som helst, hvor som helst. Nogle eksempler er reparationspersoner, fødevarevogne og gadeleverandører samt murstenmøller, der ønsker at acceptere kredit- og betalingskort væk fra kasseapparatet.

Købmandskonto: Både købmandsaggregat og forhandler konto tjenesteudbydere kan sætte dig op med mobil kreditkort behandling. Hvis du behandler mindre end $ 3.000 pr. Måned, kan købmandsaggregatorer være billigere, da de normalt ikke opkræver månedlige og årlige kontobeløb. Hvis du behandler mere end 3.000 dollar om måneden, kan en sælgerstjenesteudbyder (ISO / MSP eller direkte processor) være mere omkostningseffektiv, på trods af månedlige og årlige kontobeløb, da deres behandlingsfrekvenser er lavere. Du kan også foretrække at arbejde sammen med en sælgerkontotjenesteudbyder til din mobilkortkortbehandling, hvis du har uregelmæssige salgskortstørrelser.

Udstyr: Mobilvirksomheder har brug for eget udstyr til at skubbe kreditkort, ligesom butikker gør. For at acceptere kreditkort via mobile enheder skal du have en kompatibel smartphone eller tablet, en kortlæser, der plugger direkte ind i enheden eller forbinder via Bluetooth og den tilhørende app fra udbyderen. Smartphone eller tablet fungerer derefter som en kreditkortbetalingsterminal.

Omkostninger: Merchant aggregators opkræver normalt en højere swipe rate, og selv om nogle ikke opkræver et gebyr pr. Transaktion, kan de, der gør det, opkræve en højere beløb også. De fleste opkræver dog ikke månedlige gebyrer, månedlige minimumsbeløb og PCI-overholdelsesgebyrer. Leverandørkonto-tjenesteudbydere ændrer de samme satser og gebyrer for mobilkortkortbehandling som de gør for kortbetonbehandling på mursten og mørtelsteder. Hvis du allerede accepterer kreditkort i din virksomhed, kan du tale med din processor om at købe mobilkortlæsere til at føje til dit system.

Sikkerhed: Ud over at overholde PCI Data Security Standards er det bedste mobilkort apps krypterer kortdata, så snart den er modtaget. Apperne er beskyttet med adgangskode og indeholder ekstra sikkerhedsforanstaltninger, hvis mobilenheden er tabt eller stjålet.

Fordele og ulemper: Muligheden for at acceptere kreditkort overhovedet gavner både virksomheder og forbrugere. Det lover ikke kun betydelige indtægtsstrømme, men bekvemmeligheden gør det også muligt for virksomhederne at levere bedre og hurtigere kundeservice. Ved at have mobilitetsmuligheder er du fri til at indsamle betalinger fra hvor som helst i butikken, ikke kun i kassen - Apple og Nordstrom gør det for eksempel. Den største ulempe er, at der stadig er omkostninger at overveje; Foruden forarbejdningsomkostninger skal du levere en smartphone eller tablet til hver mobilkortlæser. Virksomhedsejere skal veje deres behov for at acceptere kredit- og betalingskort trådløst i forhold til omkostningerne til det.

Hvad skal man se efter: Både købmandsagenturer og forhandlere tilbyder mobilt kreditkortbehandling, så det er vigtigt at sammenlign dine muligheder inden du vælger en processor. Ifølge de små virksomhedsejere talte vi med, vigtige overvejelser omfatter transaktionssatser og månedlige gebyrer og den type udstyr, som processoren tilbyder. Hvis du allerede har iOS- eller Android-tabletter og telefoner, du har til hensigt at bruge, skal du sørge for, at appen og kortlæserne er kompatible. De transaktionsfunktioner, mobile virksomhedsejere skal søge efter, omfatter evnen til at registrere signaturer direkte på en mobilenhed, beregne moms, acceptere tips, administrere kundekontakt og salgsoplysninger samt e-mail eller tekstindtægter.

Point of Sale System

Hvad er det? POS-systemer bruger en kombination af betalingsbehandling, software og udstyr til at acceptere kreditkort og kontantbetalinger, administrere lager- og kundekontaktdata, generere salgsrapporter og meget mere. POS-systemer kan være stationære eller mobile, og mange er nu tabletbaserede.

Hvem skal bruge det: POS-systemer er ideelle til virksomheder med fysiske placeringer, der har mellemstore til store mængder salg, som detailhandlere, restauranter, kurbade og saloner.

Betalingsbehandling: De fleste POS-systemleverandører giver dig mulighed for at vælge hvilken betalingsprocessor du bruger; Men mens nogle arbejder med næsten hver USA-baseret processor, giver andre dig begrænsede muligheder. Nogle POS-virksomheder, såsom Square og Harbortouch, giver også kreditkortbehandlingstjenester og kræver, at du bruger dem for at kunne bruge deres POS-systemer. Andre, der leverer behandling, kan tillade dig at arbejde med en anden processor, men opkræve enten et månedligt gebyr eller et tillæg pr. Transaktion for privilegiet. Hvis du er under kontrakt med en processor eller der er en bestemt processor, du vil bruge, skal du spørge dem om hvilke POS-systemer de er kompatible med. Alternativt kan du bruge processoren sammen med POS-systemet efter eget valg, selv om det ikke er så bekvemt som at bruge en, der integreres med systemet.

POS-software: Cloud-baseret software som en tjeneste er den mest populære mulighed for POS-systemer. Selvom du betaler et månedligt gebyr, modtager du regelmæssige opdateringer og kan få adgang til back office fra enhver browser, så du kan tjekke dit salg og køre rapporter, når du er væk fra kontoret. Nogle virksomheder tilbyder stadig softwarelicenser, der har et engangsbeløb eller et årligt gebyr, og det kan være en god mulighed, hvis du ikke har en pålidelig internetservice.

POS-udstyr: Der er to typer POS-systemer : traditionel og mobil. Traditionelle POS systemer leveres typisk med en kombination af en kreditkortlæser, touchscreen monitor, kvitteringsprinter og kasseapparat. Mobil POS-systemer giver dig mulighed for at bruge din egen iPad eller tablet og leveres med et bordstativ og en kortlæser, der tilsluttes til en hovedtelefonstik eller tilsluttes via Bluetooth. Du kan også tilføje kvitteringsprintere og kasseapparater til disse systemer.

Omkostninger: Omkostningerne ved POS-systemer varierer afhængigt af typen af POS-software, du vælger, uanset om du køber eller lejer din hardware, og hvilken processor du arbejder med. Her er de forskellige omkostninger, der skal tages i betragtning:

- Udstyrsudgifter (varierer, kan købes eller leases): Erhvervseksperter anbefaler at købe hardware direkte, da leasing kan være ekstremt dyrt, og de fleste leasingkontrakter er uansvarlige, hvilket betyder Du er på krogen for lejebetalinger, indtil kontrakten udløber, selvom din virksomhed lukker.

- Installationsgebyrer (hvis relevant): De fleste POS-firmaer opkræver ikke fjernbetjeningsassistance, men det kan være dyrt, hvis du har brug for virksomheden til at levere installation og træning på stedet.

- Månedlig software abonnementsafgift eller software licens køb

- Tidligere afslutningsgebyrer: Hvis din kreditkort behandling tjeneste eller POS software har en langvarig kontrakt, kan dette koste op til flere hundrede dollars. De bedste virksomheder tilbyder månedlig service, som giver dig mulighed for at annullere til enhver tid uden at pådrage sig dette gebyr.

- Kreditkortbehandlingsrater og gebyrer

Sikkerhed: Som andre kreditkortbehandlingsydelser omfatter POS-systemer sikkerhedsprotokoller, der understøtter PCI-overholdelse. Mobil POS-systemer har endnu strengere sikkerhed. De krypterer kort- og transaktionsdata, gemmer regelmæssigt data og beskytter apps med adgangskoder. De har også fjernbetjening i tilfælde af, at enheder bliver stjålet.

Fordele og ulemper: Den største fordel ved at bruge et POS-system er, at det tilbyder en alt-i-en-løsning til behandling af transaktioner, styring af salg og kører forsiden og bagsiden af din virksomhed. De leveres ofte med robust software, der giver dig mulighed for at synkronisere data - f.eks. Opgørelse, finansielle rapporter og kundeoplysninger - med anden software, som din virksomhed allerede bruger, hvilket sparer tid for manuel dataindtastning. Du har også mobile muligheder, så du kan tage dit POS-system med dig, uanset hvor du er. Derudover er der POS-systemer designet til bestemte typer virksomheder - uanset om du ejer en restaurant, butik, salon eller spa, er der et POS-system til dig.

Der er dog nogle ulemper. Som med nogle kreditkortprocessorer må du muligvis underskrive en langsigtet kontrakt, der følger med et voldsomt tidligt afslutningsgebyr. Du skal også overveje opsætnings- og træningstid, især for at undervise medarbejdere, hvordan man bruger softwaren og udstyret. Og fordi der er flere typer POS-systemer og funktioner, skal du lave dine lektier for at finde ud af, hvilke typer udstyr og software der passer til din virksomhed.

Ekspert Tips til valg af POS-system

"Før beslutter dig om et POS-system, er det vigtigt at fastslå din virksomheds behov og sørge for, at din POS har det, du behøver for at lykkes, "sagde John Shapiro, direktør for produktstyring til betalinger på Intuit .

Shapiro siger, at der er tre ting at kigge efter i et POS-system:

- Bestem behovene i din virksomhed: Det er vigtigt, at POS har de funktioner og funktioner, der er vigtige for dig. Du ønsker også at sikre, at dit POS-system leverer en integreret løsning ved at synkronisere med de andre datakilder i din virksomhed, som din regnskabssoftware, for at give dig en samlet oversigt over dit salg, betalinger, beholdning, CRM og lønningsliste.

- Når som helst, hvor som helst adgang: Medmindre du ønsker at blive kædet til din butik, skal du vælge en løsning, der giver dig mulighed for at oprette forbindelse, uanset hvor du er, når du vil. Du vil måske se dine salgs-, lager- eller endda bemandingsdata fra kontoret, hjemme eller på vej.

- Kend hvem du arbejder med: Din POS skal være en forretningskritisk del af dit liv. Sørg for at vælge en troværdig leverandør og bekræfte, hvordan din POS behandler kreditkorttransaktioner, da det ofte gøres af en tredjepart.

Vi spurgte også små virksomhedsejere, hvad de skulle se efter i et POS-system. De sagde, at det "perfekte" POS-system sparer dig tid og gør det lettere at drive din virksomhed. Det betyder, at du kigger på transaktionspriser, der er overkommelige og egnede til din salgsvolumen, ved hjælp af udstyr og software, der er nemme at bruge og træne medarbejdere på, og sikrer problemfri integration med andre dele af din virksomhed (f.eks. Apps eller processer) og vælge type POS-system, der passer bedst til din type forretning, forretningsmål og kundepræferencer.

Online kreditkortbehandling

Hvem skal bruge det: Enhver virksomhed, der sælger varer og tjenester online.

Omkostninger: De fleste processorer, herunder både sælgeraggregatorer eller leverandørkontoudbydere, kan levere kreditkortbehandlingstjenester til onlinevirksomheder. En købmand aggregator opkræver højere transaktionsgebyrer, men bruger normalt ikke månedlige eller årlige gebyrer; Denne type processor kan være omkostningseffektiv for virksomheder, der behandler et lavt antal transaktioner (under $ 3.000) hver måned. Men hvis du behandler mere end dette, kan en sælger kontoudbyder spare penge, fordi transaktionsrenten er lavere, selv om den opkræver månedlige og årlige gebyrer. Uanset hvilken type processor du arbejder med, er transaktionshastigheder højere for online-behandling (også kaldet kort-ikke-nuværende behandling), fordi du ikke fysisk accepterer kreditkortet personligt og risikoen for bedrageri er større.

Sikkerhed: Kreditkortprocessorer er proaktive med deres online sikkerhedsforanstaltninger og har krypteringsprotokoller på plads for at holde dine data sikre. Som ved kortbehandling er du forpligtet til at overholde PCI Datasikkerhedsstandarderne, og du skal oprette din overholdelse, hvis du arbejder med en leverandør af sælgerkonti.

Tilslutning til din online butik: Du kan forbinde betalingsbehandlingstjenesten til din hjemmeside på flere forskellige måder. Nogle processorer leverer en hostet betalingsside, som du kan linke til fra din hjemmeside. Andre tilbyder indkøbskurve eller gateway-API'er, som din udvikler kan bruge til at integrere betalingsaccept med dit websted. Alternativt kan nogle processorer tilbyde onlinebutikker med integreret betalingsbehandling, som du kan tilpasse og bruge som dit websted.

Fordele og ulemper: Den største fordel ved at acceptere kreditkort online er, at det gør det nemt for dine kunder at gøre forretning med dig. Hvis du allerede har en detail tilstedeværelse, giver den dig en anden indtjeningsstrøm. Ulempen er, at transaktionsgebyrer er højere for online-salg end for kort-nuværende transaktioner, uanset hvilken type processor du bruger. E-handelsvirksomheder har også øget chancen for tilbageførsler, da typiske grunde til, at en kunde vil bestride afgiften, omfatter leveringsfejl, tekniske fejl og utilfredshed.

Hvad skal man se efter: Små virksomhedsejere siger, at der er fire vigtigste ting at søge efter i en online kreditkortprocessor:

- Nemt at integrere i en online butik. Der skal ikke være tekniske færdigheder; Du skal kunne klippe og indsætte en kode for at integrere behandlingstjenesten med din online butik, blog eller hjemmeside.

- Giver e-handelsløsninger. Leverandøren bør gøre det nemt at køre din online forretning ved at levere en indkøbskurv, købsknapper og, hvis du ikke allerede har en hjemmeside, selv en webstedsbygger eller tilpasningsbar online butik.

- Nem til kunderne at bruge. Fordi kunder indsender deres egne oplysninger og gør checkout selv, Checkout processen skal være let, problemfri og færdig i så få trin som muligt. Derudover skal kunderne umiddelbart indtaste deres kreditkortoplysninger og ikke være forpligtet til at oprette en konto, før de kan foretage et køb.

- Offline kapaciteter. Hvis du også sælger personligt, tilbyder de bedste online kreditkortprocessorer også kortlægningsprocesser, så du kan bruge det samme firma til både online- og murstens- eller mobilsiden af din virksomhed.

Som med enhver form for behandling er prisen en vigtig overvejelse. Fordi både månedlige og transaktionsgebyrer kan variere meget, skal du undersøge dine muligheder, så du kan bestemme hvilken som er den mest omkostningseffektive til din specifikke forretning, baseret på dit månedlige salgsvolumen. Du vil også vælge en processor, der leverer sine tjenester månedligt, så du kan annullere din konto uden straf, hvis tjenesten ikke opfylder dine forventninger eller du finder en bedre aftale andetsteds.

Klar til at vælge en kreditkortprocessor ? Her er en sammenfatning af vores komplette dækning:

- Sådan vælger du en kreditkortprocessor

- Bedste kreditkortprocessorer 2018

- Bedste kreditkortprocessor til små virksomheder

- Bedste kreditkortprocessor med høj volumen

- Bedste Kredittkortprocessor med lav volumen

- Bedste online kreditkortprocessor

- Bedste kreditkortbehandlingsløsning

- Bedste kreditkortprocessor til lægepraksis

Redaktørens note: Forsøger du at vælge en kreditkortprocessor? Hvis du leder efter oplysninger, der hjælper dig med at vælge den, der passer til dig, skal du bruge spørgeskemaet nedenfor for at få vores søsterwebsted. BuyerZone giver dig gratis information fra forskellige leverandører:

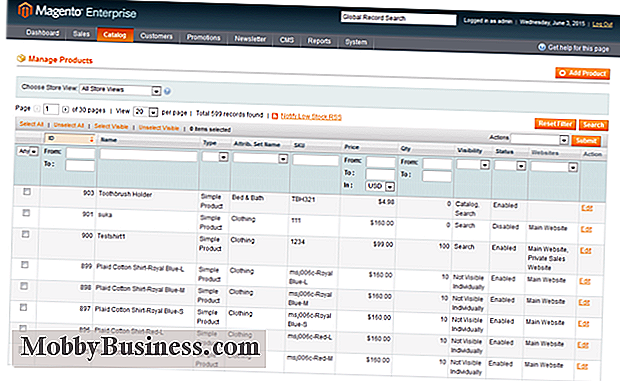

Magento Review: Bedste Enterprise E-Commerce Software

Vi anbefaler Magento som den bedste e-handelssoftware til virksomheder og hurtigt voksende online-virksomheder. Vi valgte Magento fra snesevis af e-handelssoftware på grund af dets open source natur, der lader dig skræddersy ethvert aspekt af dit websted. Det er også godt for dem, der kører mere end en butik.

Bedste løsning til mobilkortbehandling

Efter meget forskning og analyse af kreditkortprocessorer anbefaler vi Square som den bedste mobile kreditkortprocessor for små virksomheder i 2018 . Square? Brugervenlighed Små virksomheder, der bruger Square rave om, hvor nemt det er at bruge. Fra opsætning til udstyr og software tilbyder Square en af de hurtigste måder at acceptere kreditkort på mobile enheder.